人民币汇率承压与中国货币政策:银行净息差的约束

人民币汇率承压,对央行货币政策特别是利率政策构成掣肘,这不仅源于统筹国内外经济均衡的挑战,更根本的原因在于银行净息差约束的加剧。

特朗普关税与人民币汇率波动

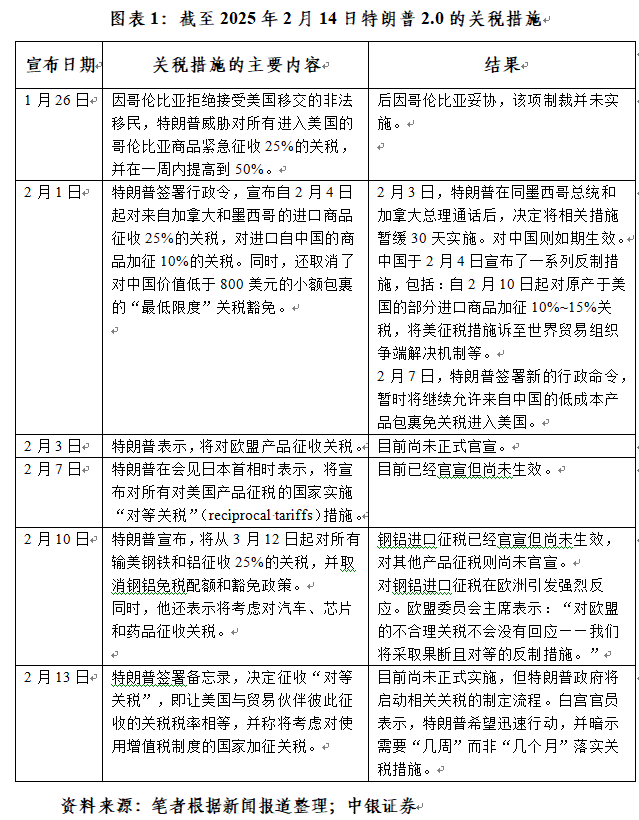

特朗普第二任期(特朗普2.0)以来,迅速实施的关税措施,其确定性和长期性不容忽视。与特朗普1.0相比,关税措施来得更快、更猛,且形式多样化,目标多元化,不仅涉及贸易平衡、制造业回流和谈判筹码,还包括增加关税收入和平衡财政收支。由此引发的全球贸易紧张局势不可避免,相关经济体纷纷采取报复性措施。

尽管特朗普关税对中国经济带来冲击,但人民币汇率并未如特朗普1.0时期那样大幅贬值。这主要基于以下几点:首先,市场对特朗普关税威胁已有预期,人民币前期回撤已部分反映潜在影响;其次,特朗普政策摇摆不定,关税措施执行存在不确定性;第三,中国经济持续向好,提振了市场信心。

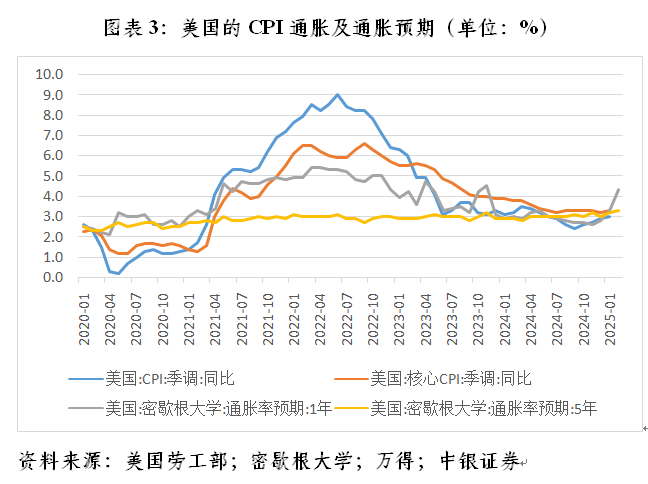

然而,特朗普关税的变数依然存在。首先,其广泛的关税政策、减税和移民限制可能使美联储实现通胀目标变得复杂,并可能影响美联储利率政策;其次,目前金融市场估值偏高,对贸易紧张局势可能尚未充分定价;再次,特朗普关税不得人心,可能面临来自国内的压力。

银行净息差问题:货币政策传导的关键

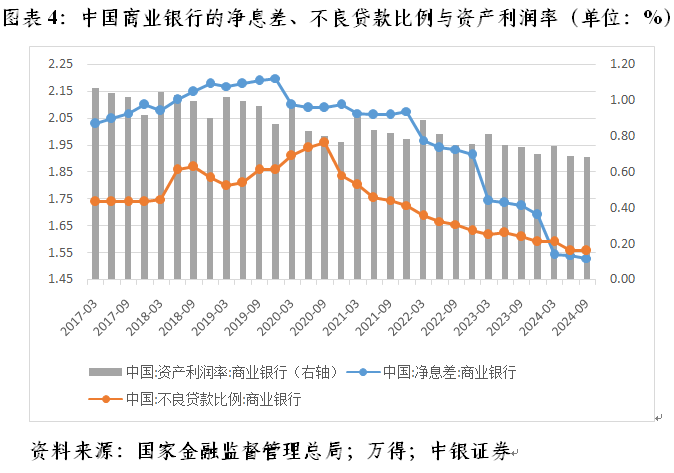

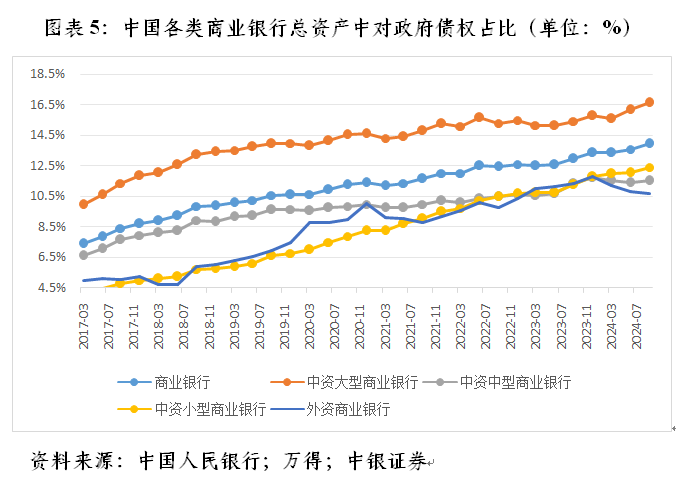

中国金融市场以间接融资为主,银行是货币政策传导的关键环节。银行净息差持续收窄,影响银行的盈利能力和信贷投放积极性。2023年以来,商业银行净息差持续低于监管要求,甚至低于不良贷款比例,导致银行更加倾向于配置政府债券,加剧安全资产荒,并加速国债收益率下行。

为应对这一问题,政府采取了多种措施,包括发行超长期特别国债补充大型银行资本,扩大地方政府专项债使用范围解决地方性银行资本补充问题。但净息差下行的负面影响依然存在,影响银行信贷投放的积极性,加剧安全资产荒,并进一步影响经济增长。

央行在货币政策操作中,需要平衡短期和长期目标、稳增长和防风险、内部均衡和外部均衡等多重关系。在当前形势下,结构性工具可能优先于总量工具,降准可能优先于降息,降息需兼顾净息差影响中性,银行负债端成本下行可能是央行降息的先行指标。

结论

人民币汇率承压与中国货币政策面临多重挑战,银行净息差问题是其中关键因素。未来货币政策操作需综合考虑多方面因素,在稳增长和防风险之间取得平衡,并有效传导货币政策,支持实体经济发展。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。